“成长美梦”托底“年线噩梦”未必重现

同样是权重股引领大盘突破年线,同样是经济预期不佳及流动性担忧导致年线失守,目前市场走势与两年前极为相似。彼时,大盘在跌破年线后开启了漫漫熊途;如今,综合宏观经济、流动性、市场估值来看,大盘尽管弱势难改,但两年前那场年线噩梦或不会重现,市场更可能进入到一个再次筑底的过程。以创业板为代表的小盘股或将继续活跃,成长泡沫尚未行至全面破灭时。

年线失守两年轮回

上周仅有两个交易日,市场却风云突变。上周四,在IPO重启预期升温、5月经济数据疲弱、流动性趋紧、亚太股市大跌等多重因素的影响下,沪深股指大幅下挫,快速跌破年线;尽管周五大盘在创业板带领之下走出反弹,但显然难以逆转整体弱势。从成交来看,上周四大举放量,周五则明显缩量,量价背离反映资金短期大规模出逃,风险偏好大幅上升。

受经济复苏和流动性预期的正面刺激以及市场对跨年行情和春季攻势的乐观憧憬,银行、地产等权重板块在去年底强势崛起,启动了本轮反弹,并引领沪综指在去年12月28日突破年线;而由于今年4月经济数据的旺季不旺、5月经济数据的遍地黄花以及6月流动性预期的陡然生变,沪综指节节下滑,终于在6月15日跌破年线。

不难发现,今年以来股指走势、年线得失、运行节奏乃至涨跌逻辑,都与两年前非常相似。回望彼时,在2010年美联储宽松预期引发的“十月革命”之后,大盘一路震荡回落,直到2011年1月,基于经济复苏、流动性宽松以及春季攻势预期,沪综指在权重板块带领下于2661点止跌反弹,并在2月10日向上突破年线,升至4月18日的3067点阶段高点;此后,由于经济数据一路下滑,衰退预期逐步升温,股指逐级回落,在5月23日以一根83.89点的长阴跌破年线。

两年前的这个时候,沪综指跌破年线之后,便开始了一轮长达一年半的下跌之旅。尽管2012年1月6日指数曾于2132点启动春季行情至2478点,但宏观环境的疲弱使得这轮反弹尚未触及年线,便以标准的“M头”宣告终结。此后熊途漫漫,指数一直跌至去年12月4日的1949点。

两年前噩梦未必重现

作为大盘长期趋势的重要均线指标,年线的得失至关重要。两年前沪综指跌破年线之后一路溃败,如今再度失守,噩梦会否重现?

从宏观环境来看,2011年乃至2012年都处于经济增速快速回落的时期。GDP增速在2010年四个季度均位于10%以上的高位,2011年则降至9%以上,且逐季回落;到2012年,增速更是快速跌破9%和8%的关口。而时至今日,尽管经济复苏力度疲弱,低于此前市场预期,但7%附近的GDP增速基本已无继续大跌的可能。股市是经济的晴雨表,在经济基本步入L型右侧之际,指数下跌的空间可能也将较为有限。

从流动性环境来看,以隔夜SHIBOR为代表的资金利率目前已经升至2006年10月以来的高位。不过,银行间流动性存在季节性,每年年中、年末资金利率容易大幅波动,近期更多缘于管理层加强了对虚假贸易的监管。而在低通胀背景下,货币政策预计不会进一步紧缩。季末资金需求结束后,货币市场利率或仍将下行。股市流动性则更多受制风险偏好的上升以及IPO的重启,如果没有超预期利好刺激增量资金入市,那么大盘难以从当前的弱势中突围。

从估值来看,按照TTM法剔除负值,全部A股当前的市盈率在12倍,低于两年前16倍左右的水平;大盘蓝筹股的估值优势则更为明显,当前仅为9倍,两年前则为14倍左右。如果没有新的利空因素出现,比如6月经济数据再度大幅下行,则进一步下跌的空间不大。

总体来看,大盘目前看不到明确的上涨理由,但进一步下跌的动能或也有限。美梦不必奢望,噩梦或也不会重现,市场更可能进入到一个再次筑底的过程,直至积极信号出现。

经济疲弱撬升成长股

与两年前相似的,还有当前的创业板牛市。今年5月份,创业板行情风生水起,估值不断走高,“挤泡”预期不断升温。然而仅仅调整了一周,创业板便止跌企稳,上周更是顽强抗跌、大举领跑,再度走出独立行情,令人看到了2010年中小板牛市的身影。

回顾2010年,“四万亿”后遗症出现,经济中期增长预期下行,结构转型开始升温。在此背景下,传统周期板块失去吸引力,小盘股的成长光环受到追捧,创业板的推出更是对中小板的局部牛市形成正面推动。而2011年小盘股泡沫的破灭,则缘于上半年通胀压力居高不下、货币政策持续收紧以及经济增速放缓导致的“戴维斯双杀”。

就当前而言,温和的通胀水平和稳健的货币政策使得流动性不会大幅紧缩,加上经济继续大幅下行的风险不大,因此小盘股整体遭遇双杀的可能性和幅度都弱于2011年。更为重要的是,当前结构转型和科技升级深入推进,小盘成长股明显具备想象空间和投资价值,市场愿意赋予其一定的估值溢价。另外,宏观环境偏弱,周期股缺乏趋势性机会,在此格局下,股性活、弹性好、题材多的小盘股自然较周期股具备估值优势,不排除此前博弈风格转换的资金,在上周四离场后再度重回小盘股。换句话说,经济的疲弱反而撬动了资金偏好的天平持续偏向小盘股;而未来只有经济复苏大幅改善,风格天平才会偏向周期股,小盘股泡沫才会真正破灭。

需要指出的是,创业板前期高点在望,半年报即将披露,个股分化在所难免。分析人士指出,短期投资机会将向龙头成长股集中,投资者需要精选业绩优良、题材扎实、前期涨幅不大或近期被错杀的个股。

发送好友:http://www.sixwl.com/dapan/104150.html

更多信息请浏览:第六代财富网 www.sixwl.com

标签:

上一篇:张德鸿整体仍未摆脱弱势期指多头逢高减仓

下一篇:汇金增持或画出市场底部区域

·低碳经济撬动6万亿元市场 4只强势股逆市连涨3日2013.06.18

·“蛟龙”号首潜成功 4只强势海工股吸金8000万2013.06.18

·中报预告成焦点109家江苏公司 预喜不足5成2013.06.18

·25股连续六日被融资净买入 8只房地产股入围2013.06.18

·6月17日沪市融资买入额最大的十只个股名单一览2013.06.18

·6月17日深市融资买入额最大的十只个股名单一览2013.06.18

极品车模火爆香艳

极品车模火爆香艳 各种彪悍成人礼

各种彪悍成人礼 妩媚车模的豪车梦

妩媚车模的豪车梦 春运回家之火车睡觉攻略

春运回家之火车睡觉攻略 监狱犯人自发为灾

监狱犯人自发为灾 “两会”微表情

“两会”微表情 除夕列车上的“春

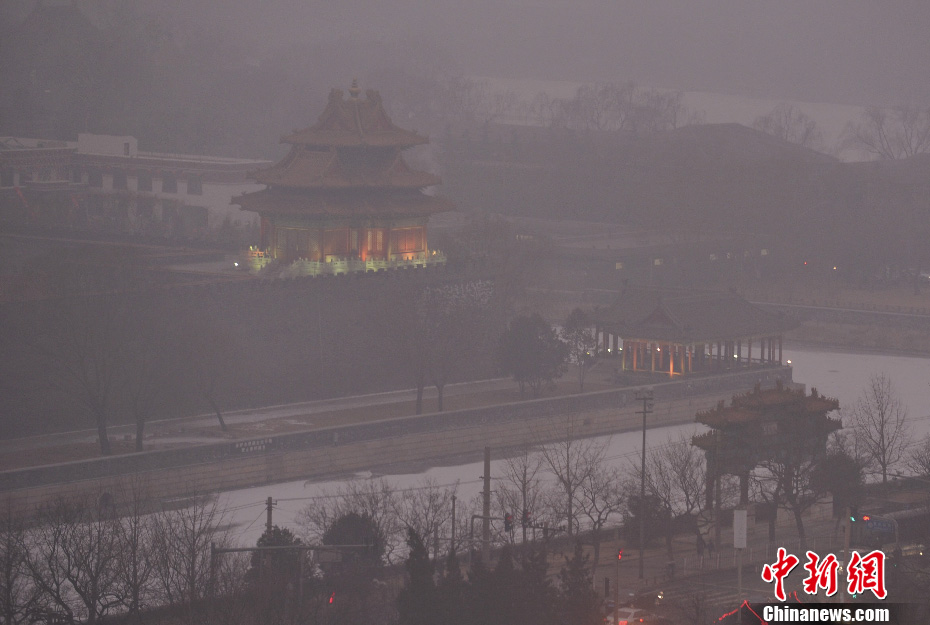

除夕列车上的“春 北京雾霾天气堪忧

北京雾霾天气堪忧