上市银行去年年报五大悬念待解 3月份集中给出答案

对于A股市场来说,第一季度永远属于上市公司的“年报时间”。而对于上市银行来说,今年3月份将是2013年年报披露的密集期。按照目前沪深交易所的安排,将有包括四大行在内的12家上市银行在3月份完成披露,其中平安银行年报将于3月7日率先登场;此外,华夏银行和三家城商行将于4月中下旬披露年报。

虽然目前上市银行的全面业绩尚不得而知,但是浦发银行业绩快报中展现出来的利润增长的超预期又让市场充满了期待。综合监管机构对于信披的新要求、市场给予银行股的估值以及各类投资者对于银行股的不同态度来看,上市银行2013年年报一定是精彩纷呈、多个悬念待解,且多数问题的答案将在3月份集中揭晓。

去年四季度业绩

能否超预期?

虽然2013年年初,各家券商研报都把上市银行全年净利润增速看空至10%以内,但是从目前浦发银行的业绩快报和16家银行去年前三季度的利润表现来看,上市银行业绩还是有望超出预期的。

浦发银行日前发布业绩快报称,2013年度实现营业收入1000.48亿元,营业利润为535.69亿元,实现归属于上市公司股东的净利润409.52亿元,同比增长19.79%。实现基本每股收益2.195元。截至报告期末,该公司资产总额达36801亿元,比2012年底增加5344亿元,增长16.99%,负债总额达34729亿元,比2012年底增加5069亿元,增长17.09%。此外,该行本外币存款总额达24206亿元,比2012年底增加2862亿元,增长13.41%,本外币贷款总额达17666亿元,比2012年底增加2220亿元,增长14.37%。

申银万国研报直接以“超预期”为标题对此进行点评。研报指出,19.8%的净利润增幅,超出其此前13.4%的预期,主要由于四季度息差持续反弹,同时中间业务收入仍保持高速增长。具体来看,规模扩张和手续费收入快速增长是利润增速最显著贡献因素,利差和拨备的负贡献均有所收窄。据测算,2013年浦发银行净息差为2.52%,比2012年下降4个bp,但是四季度单季净息差为2.62%,环比提高10个bp.

有分析指出,去年浦发银行净息差逐季回升,一方面得益于中性偏紧的货币环境下边际资金成本倒逼贷款定价提升,另一方面则是受益于非标资产扩张提高了同业和债券投资收益。其中,第一方面的原因对于上市银行几乎都是适用的,而第二方面的原因也可能符合多数银行的情况。

也就是说,去年四季度,影响上市银行利润的最核心因素——净息差有望环比大幅增长,从而拉动银行业绩快速增长,实现“超预期”。

此外,根据沪深交易所的安排,上市银行的2013年年报将从3月7日开始披露,3月份共将披露12家,四大行也将全部亮相,而华夏银行和三家城商行将于4月中下旬披露年报。值得一提的是,从上市银行2011年、2012年年报的实际披露时间和2013年年报的预披露时间来看,平安银行的信披效率最高,连续三年占据首家披露年报银行的位置。其实,这也从侧面反映出平安银行对业绩比较有信心。

资产质量能否

扭转下滑态势?

除了利润增速,上市银行资产质量下滑一直是市场比较关注的问题,而且截至目前,这一下滑态势还未显现出拐点,上市银行2013年年报能否给市场惊喜尚难以判断。

浦发银行2013年年报的业绩快报显示,资产质量方面,按五级分类口径,该行不良贷款率为0.74%,比2012年底上升了0.16个百分点。

券商研报分析认为,浦发银行资产质量风险小幅暴露,不良贷款率环比上升。2013年年末的不良贷款率比2012年末上升16个bp,不良贷款余额全年增加41亿元。不良贷款率环比去年三季度上升5个bp,不良贷款余额单季增加12亿元,增速略加快;全年核销信贷约30亿元,不良生成率达0.43%,较2012年提升14个bp.

从银行业整体而言,鉴于经济尚未全面复苏,业内目前较为普遍的观点是不良资产增长短期难以见到拐点,预计2014年不良贷款率继续小幅攀升。

去年三季报显示,16家上市银行中,有14家不良贷款率较2013年年初出现小幅增长,不良贷款率超过1%的上市银行有两家,分别为农业银行、交通银行。其中农业银行不良贷款率为1.24%,但相比2012年年末下降了0.09个百分点。

银行大面积破净背后谁在减持?

2013年什么股票最便宜?答案很可能是银行股。

撑起上市公司净利润半壁江山16家上市银行,去年的估值却一直沦为“白菜价”,去年下半年至今甚至还表现出持续下跌的态势。数据显示,截至上周五,16家上市银行中有11家市净率跌破1,也就是市场通常所说的跌破净资产。其中,交通银行的市价甚至不足每股净资产的七成。即使是尚未跌破净资产的5家银行,其估值也岌岌可危,市净率最高的民生银行的该项指标也未达到1.1倍,全球最赚钱银行工商银行的市净率也仅为1.007倍。

鉴于多数上市银行虽然2013年净利润增速有所放缓,但均未出现亏损预期,其净资产还将保持小幅度增长,也就是说,如果上市银行未能在一季度展开估值修复,待2013年年报披露后,上市银行的市净率还可能进一步下降。

鉴于银行股的市值巨大,能够如此摧残银行股估值的资金显然主要不会来自于普通个人投资者。资深市场人士对《证券日报》记者表示,影响银行股估值的资金主要来自四个方面:其一,由于平台贷以及经济基本面等原因,对中国金融业缺乏信心的部分海外资金,该部分资金可以通过H股市场打压中资银行股,并借助A股和H股的联动性影响A股;第二,上市银行多数属于基金重仓股,甚至位居基金十大重仓股之席,因此基金的态度也在很大程度上决定银行股的估值,目前包括部分基金在内的机构投资者借股指期货市场和融资融券市场做空获利,打压蓝筹是最有效的方法;第三,虽然QFII较少直接登上银行股的前十大股东,但是其杀伤力一样惊人。因境外指数机构以沪深市场为取样范围所编制的指数成份股和权重分布调整, 去年12月20日个别QFII跟踪指数进行调仓,导致建设银行、中信银行、交通银行和伊利股份等相关股票尾盘异动,其中中信银行和建设银行当日暴跌超过8%和6%,且在盘中曾瞬间被打至跌停;第四,部分银行股东套现。去年12月9日,招商银行在上证所大宗交易平台出现天量交易,以12.07元的价格成交11.33亿股,合计成交金额高达136.78亿元,买卖双方都为机构专用席位,此后安邦财险承认举牌,但是卖家却身份成谜。无论卖家是一家公司还是多家机构,逾百亿元的套现显然都是土豪式交易。

中间业务和创新业务能否挑大梁?

由于2013年互联网金融和其他金融机构大资管的冲击,商业银行的吸储成本大幅增加,活期存款的占比受到压缩。再加上渐行渐近的存款利率市场化的影响,商业银行传统的主要靠息差的经营模式显然难以为继,转型势在必行。从去年前三季度上市银行手续费净收入(中间业务收入的主要衡量指标)占营业收入的比值来看,银行的转型还是取得了一定的进展。2012年年底,仅有建设银行上述占比超过了20%,有2家银行的占比不足10%,其余银行的占比在10%-20%之间。而去年三季度,占比超过20%的银行高达7家,且没有银行的该项占比低于10%。可以说,中间业务收入在银行业绩中的重要性已经明显增强。

此外,1月10日,证监会发布修订后的《公开发行证券的公司信息披露编报规则第26号——商业银行信息披露特别规定》,并自公布之日实施。新规鼓励金融业务创新,适当简化创新业务的披露流程,并要求“商业银行应在定期报告中披露推出的创新业务品种情况。对银行有重大影响的业务创新,在得到有关部门批准之日起,应在两个工作日内按要求进行公告”。相信,创新业务也将是本次上市银行年报披露的最大看点之一,毕竟此类业务关系到商业银行能否在利率市场化后找到差异化竞争的定位。

财富管理业务

信披能否透明?

在逾2000家上市公司中,商业银行的合规性一直领先于其他行业,但是商业银行的理财产品等财富管理业务的信披却远远滞后于现实需求。

去年11月,本报曾独家报道《10万亿银行理财产品信披困局:部分沦为三无产品》,报道指出部分产品沦为三无产品:绝大多数理财产品的信息披露中无手续费收取明细,逾半数银行的信披中无产品运行信息,投资者对于信息披露的形式更是无从选择。

令人欣慰的是,为加强和细化商业银行的理财产品、财富管理等高风险领域的信息披露,更好地与国际会计准则接轨,证监会修订的上述商业银行信披新规增加了对信托、财富管理等创新业务的信息披露要求。这也将是商业银行理财产品首次被强制要求公开披露(而不是向投资者和监管部门做有限披露),这对于商业银行控制风险以及投资者理性投资显然十分有利。

(责任编辑:DF105)

发送好友:http://stock.sixwl.com/shujutongji/152863.html

更多信息请浏览:第六代财富网 www.sixwl.com

标签:上市银行去年年报五大悬念待解 3月份集中给出答案 答案 给出 年报

上一篇:A股减持潮之怪现象被减持个股超八成上涨

下一篇:3234亿!A股融资余额高处不胜寒

·儿子为赚钱 父母闹翻天2014.07.17

·7月第二周投资方向2014.07.11

·中德“牵手”概念股2014.07.08

·7月第一周投资方向2014.07.04

·6月4周投资方向2014.06.27

·给六代财富核心信息平台客户的第一封信2014.06.18

太囧!当孩子遇上“极品”父母

太囧!当孩子遇上“极品”父母 夜场小姐鲜为人知的生活

夜场小姐鲜为人知的生活 2012最令人吃惊照片

2012最令人吃惊照片 韩国车模超诱人造型性感程度超日

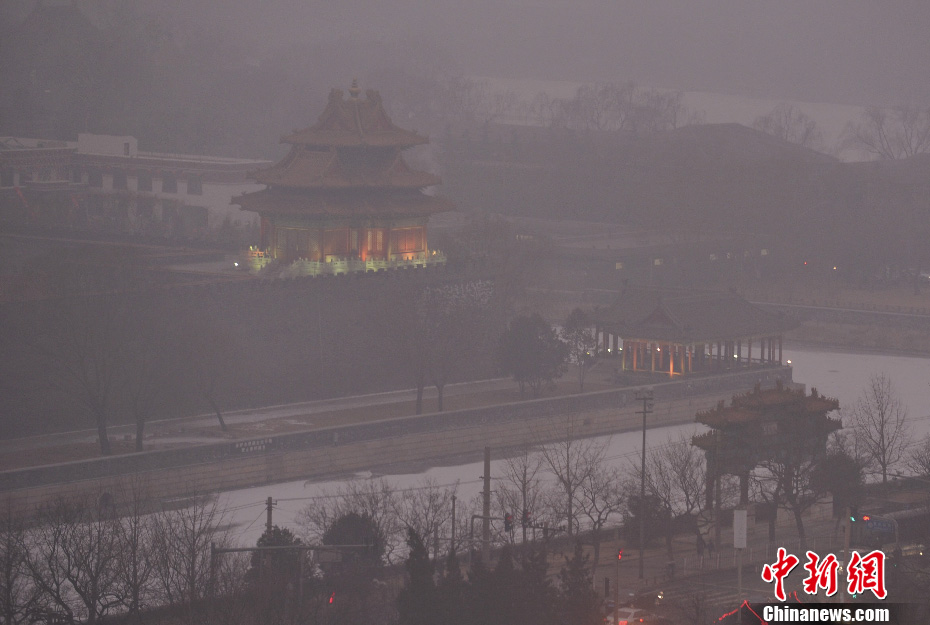

韩国车模超诱人造型性感程度超日 北京雾霾天气堪忧

北京雾霾天气堪忧 海南赴南沙捕捞船

海南赴南沙捕捞船 内蒙古草原遭白毛

内蒙古草原遭白毛 大同市民春节期间

大同市民春节期间