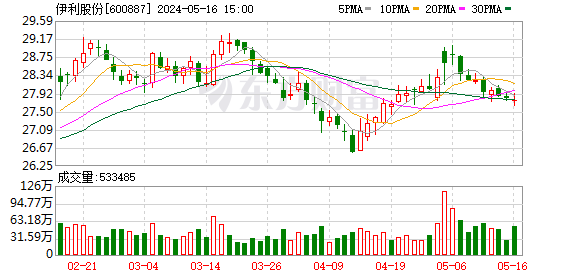

伊利股份业绩超预期 成本费用有效控制

伊利股份业绩预告2013年归属上市公司股东的净利润同比增长80%左右对应EPSl.51元左右,略高于市场一致预期1.45元若扣除行权导致2013年所得税费用减少的5.66亿元,净利润同比增长47%,EPS为1.24元。Q4增长净利润增长64%。业绩增长来自收入提高、控制成本费用带动利润率提高。

预计Q4收入增速环比加快,主要是提价效果体现、成本大涨后企业主推高端产品。2013年下半年原奶持续紧缺,四季度行业整体销量小幅下降,液体乳销量下降1%,乳制品销量下降3%:但各企业在四季度对各类产品进行了较大幅度的价格调整,根据终端调研,伊利下半年各产品提价幅度在5%-20%,预计Q4收入增速环比加快成本大涨后企业主推高端产品预计高端增长30%左右,中低端个位数增长,高端产品占比提升贡献收入增长4-5个百分点。

预计Q4毛利率环比提升,主要得益于提价。春节前销售的主要是高端产品。高毛利的奶粉占收入比重上升。四季度原料成本继续大幅上涨,但企业通过大幅提价进行转嫁;同时2014年春节较早,春节前消费产品以高端产品为主,4季度产品结构更好:预计下半年伊利奶粉在外资负面新闻不断的背景下增长快于液奶,毛利率亦高出液奶约17个百分点,拉动整体毛利率提高。

2013年原奶成本上涨18%,预计2014年国内原奶价格将于Q2趋稳,涨幅逐季回落,提价后企业毛利率逐季提升。目前国内原奶供需缺口需要靠进口奶粉补充,全球出口奶粉供应偏紧的局面将持续至2014年Q2,新西兰进口奶粉价格在Q2后预计会下降,国内Q2也将进入产奶旺季。预计14年原料供给增速能够达到需求增速,价格同比涨幅逐季回落至23%、21%、16%、6%。

预计Q4费用率进一步下降,原料紧缺背景下促销减少。广告费用率下降,平滑了成本上涨压力。近3年以来伊利广告费用绝对额不再增加,2013年原料供应下降,企业减少了促销费用投放,一定程度上抵消了成本上涨压力。

催化剂:14年6月18日管理层股权激励解禁。14年释放业绩高增长动力强劲:政策支持下乳品行业的兼并重组已经进入高峰期,伊利存在并购预期。

上调2013-2015年EPS至1.51.1.75、2.25元,目前对应PE为25、21、17倍,12个月目标价60元,维持强烈推荐。

风险提示:原料价格涨幅超预期,费用率波动

(责任编辑:DF120)

发送好友:http://stock.sixwl.com/clfx/154722.html

更多信息请浏览:第六代财富网 www.sixwl.com

上一篇:泰和新材氨纶景气向上 芳纶有望好转

下一篇:三大因素促创业板频创新高

·儿子为赚钱 父母闹翻天2014.07.17

·7月第二周投资方向2014.07.11

·中德“牵手”概念股2014.07.08

·7月第一周投资方向2014.07.04

·6月4周投资方向2014.06.27

·给六代财富核心信息平台客户的第一封信2014.06.18

清纯性感巨乳美女合辑

清纯性感巨乳美女合辑 美胸萝莉性感诱人

美胸萝莉性感诱人 妖艳车模窒息诱惑

妖艳车模窒息诱惑 动物发情期的那些事儿

动物发情期的那些事儿 高原雪山上演比基

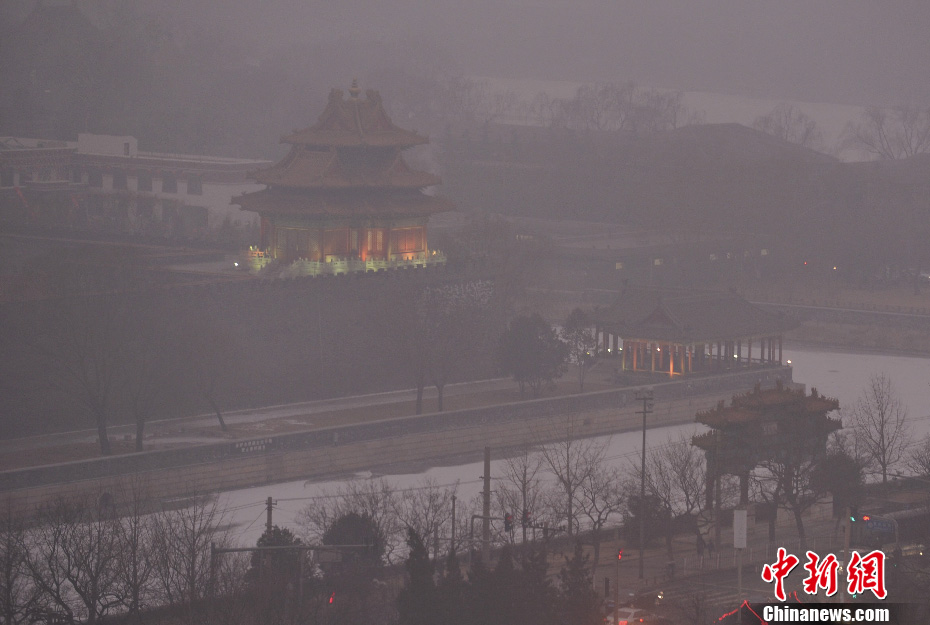

高原雪山上演比基 北京雾霾天气堪忧

北京雾霾天气堪忧 女星穿肉色彩绘衣

女星穿肉色彩绘衣 曼德拉病情好转 南

曼德拉病情好转 南