电力行业超预期概率大 推荐两类股

事件:CPI 创新高滞胀预期或抬头,重申电力股的投资价值

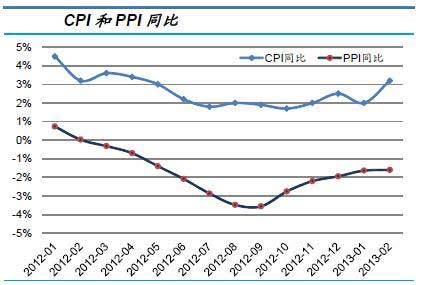

2 月CPI 数据涨幅创新高,在整体经济预期尚不明确的情况下,市场对于经济的滞胀预期或抬头。

国家统计局于3 月9 日发布2 月CPI 数据,同比增长3.2%,涨幅创10 个月新高。而2 月的PPI 则同比下降1.6%,已经是连续第12 个月同比下降。(点击查看>>>电力行业研报大全 资金流 个股行情)

虽然CPI 的同比大幅上涨中含有春节因素,但是季节性价格上涨或将引起长期的通胀预期,加上在年初的经济强复苏预期逐渐被证伪的过程中,我们判断市场对于经济的滞胀预期或抬头。

目前这个时点,我们仍然维持节后报告《火电股投资已进入新阶段,估值切换是核心》中对于火电股的观点,考虑到对于滞胀预期或抬头的判断,在火电股之外,我们认为水电股后续也将迎来投资机会;总体的观点为:电力股目前业绩确定性强、估值低,并且超预期概率大,如果未来迎来滞胀预期,电力股将是最好的投资板块之一。

火电股行情的核心推动力已经由成本端下降带来的ROE 快速提升转变为估值切换;在13 年煤价保持疲弱,而利用小时影响不大的前提下,火电股ROE 水平保持稳定并继续在稳态期间向上修复是大概率事件。

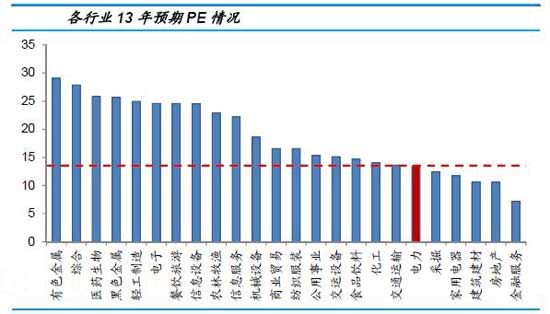

在目前经济弱复苏的格局下,电力行业具有需求端刚性、成本端上行压力小的特点,从ROE 的稳定性和目前估值水平看均有较强的比较优势。

短期看,行业一季度业绩增长确定,超预期概率较大,或将成为估值切换的催化剂。

点评与分析

电力股现状:业绩确定性高、超预期概率大,估值低

延续我们节后报告中对于电力股13 年的判断,我们仍然认为13 年在实体经济仍没有明显好转的前提下,煤价仍将保持疲弱,而利用小时影响不大,电力股的业绩确定性高,ROE 水平也将保持稳定并继续在稳态区间内向上修复。

煤价:在煤炭建设陆续投产、下游需求疲弱不振的背景下,煤价上涨的基本面已得不到有力支持,供需张力已从紧平衡转为弱平衡,结合目前煤炭供需情况,我们认为,煤炭价格13 年仍难以出现明显反转。

利用小时:我们通过情景假设测算了13 年火电利用小时的情况。

1) 核心假设:13-14 年GDP 增速分别为7.5%和7%,电力弹性系数均为1;水电12 年利用小时为3300左右。

2) 结论:经过我们测算,13 年全年火电利用小时能够达到4939,同比仅下滑1%左右,需求端的影响有限。

从目前火电股的PE 估值来看,基本处于15×12PE 和12×13PE 的水平,相比其他行业明显偏低,我们认为未来若滞胀预期抬头,在成本端煤价难以反转的前提下,电力(包含火电和水电)行业由于需求和成本相对刚性,利润率能够保持稳定(火电由于基数原因13 年仍能够持续回升),加上目前估值低、安全边际高,是滞胀背景下最佳的投资板块之一。

推荐:低估值、高弹性火电+骨干水电

在滞胀预期或抬头的假设下,我们从成本和需求刚性角度出发,看好低估值、高弹性的火电股,以及骨干水电股;同时建议关注华能、华电和国电一季报超预期的可能性,将存在全年业绩预期提升带来的估值修复;最为推荐华能国际、华电国际和国电电力。

低估值、高弹性火电:华能国际、华电国际、宝新能源、申能股份、上海电力;皖能电力、天富热电。

骨干水电:国电电力、长江电力和国投电力。

上一篇:电价补贴政策大大低于预期 光伏业或再陷“冰冻期”

下一篇:电力行业“春意”尽显

·2013-3-13 博客坐堂2013.03.13

·一枪-直播室3.13放量下跌,短炒也需要谨慎!2013.03.13

·牢记持有与离场的临界点2013.03.13

·反弹之中哪些商品的多空形态悄然转变?2013.03.13

·经济面临大变局。2013.03.13

·一个输家和赢家只是一念之差2013.03.13

车展上的那些艳丽车模

车展上的那些艳丽车模 风骚与端庄并存 甘婷婷艳丽写真

风骚与端庄并存 甘婷婷艳丽写真 北京一处建筑外形扭曲被戏称为“

北京一处建筑外形扭曲被戏称为“ 车床族美女车内大展妩媚

车床族美女车内大展妩媚 浙江近千名学生用

浙江近千名学生用 网曝成都发生持枪

网曝成都发生持枪 舌尖上的浪费 刺眼

舌尖上的浪费 刺眼 山西男子花十万元

山西男子花十万元