巴菲特增持DaVita公司 A股两大透析概念

7月2日及3日巴菲特旗下的伯克希尔公司买入美国透析服务提供商DaVita HealthCare Partners Inc.股票63.92万股,持股量累计超过1560万股,持股比例达到4.3%,显示对这一行业前景看好。在过去的一周,该股票因受美国关于削减医疗行 业开支提案的影响,股价下跌。

推荐阅读

私募转公募要跨几道坎?

- 创业板走向引基金“烦忧”

- 半年报亮点成基金布局取向

- 新兴产业成就基金年中高帅富

宝莱特于2013年1月通过收购重庆多泰,取得血液透析机注册证。

华仁药业:挖掘腹透市场蓝海的特色大输液龙头 增持评级

2013-06-05 类别:公司研究机构:湘财证券

腹膜透析液市场扩容在即,打开公司成长空间市场扩容的动力主要来自两方面:透析治疗率和腹膜透析比例的提升。1)国内有约100多万终末期肾病患者,而透析治疗作为其主要治疗手段,仅覆盖了约30万患者,透析治疗率仍有较大的提升空间;1)腹膜透析相较于血液透析,具有治疗费用低廉、保护残存肾功能的核心优势,符合国家医疗控费的政策导向,但由于医院利益的驱动,我国腹透比例仅有10%左右。随着国家的重视以及医保政策的倾斜,腹透对于医院的经济效益以及在医患中的接受度正在稳步提升,已具备了大规模推广的良好基础。

根据我们的测算,到2017年(5年后),按照中性分析,我国腹透治疗患者人数将增加到13万,具有4倍多的市场空间。

公司腹膜透析液业务2013年有望实现盈亏平衡,2014-2015年有望放量一方面,通过与卫生部的合作推广,公司基本在各个省市均建立了1-2家腹透培训示范中心,形成了市场推广的桥头堡;另一方面,公司打造了一支专业化的血液净化团队,业务涵盖腹透治疗方案设计、配送商管理到售后服务的一条龙营销服务,在国内企业中占据了学术营销的制高点。考虑到腹膜透析液当前属于增量市场,公司有望成为引领腹膜透析液大规模推广的主力军之一,并主导腹膜透析液的进口替代进程。我们预计5年内公司有望占据20-25%的国内市场份额,即到2017年有望实现7.6-9.5亿元的销售规模,业绩贡献明显。

腹膜透析液扭亏+洁晶并表助2013年高增长2013年开始,公司业绩表现将迎来转机,有望恢复业绩的高增长:一方面,腹膜透析液将首次实现规模化销售,并实现扭亏;另一方面,洁晶药业并表贡献较大,且净利率水平仍有提升空间,将帮助公司大输液业务实现高增长。

估值和投资建议我们预计公司2013-2015年EPS分别为0.37、0.49和0.66元。鉴于大输液业务的恢复性高增长以及腹膜透析液业务的扭亏,公司2013年业绩高增长是大概率事件,而后续腹膜透析液业务的放量赋予公司广阔的成长空间。目前估值合理,故我们暂维持公司“增持”的投资评级,回调后可积极布局。

宝莱特:血透业务扬帆远航 强烈推荐评级

2013-06-19 类别:公司研究 机构:东兴证券研究员:宋凯

血透业务并购再下一城,大格局逐渐显现。公司近日公告,使用超募资金2656万元对恒信生物进行股权收购并增资,该公司将成为宝莱特的全资子公司。辽宁恒信生物拥有血液透析浓缩液产品证书。此次收购完成后,公司血透业务生产布局将从天津单点生产转变为东北、华北两点布局,这是公司由点到面战略部署中的重要一步。此举将使宝莱特血透业务在国内的布局进一步完善,运输半径的优化将有助于提升公司血透业务的整体盈利能力。我们看好公司该项业务未来的前景。

血透业务具有较高的行政审批壁垒,看好宝莱特行业整合。从CFDA公布的资料来看,目前国内具有透析粉和透析液产品注册证书的企业不到20家,根据我们了解,最近几年没有一家公司新拿到产品证书。我们预计新取得证书周期最短也需要3-5年的时间,而且暂未发现有公司能短时间内获得产品注册证书。所以公司此次收购的恒信生物虽然盈利能力暂不理想,但是其拥有的透析浓缩液产品注册证书具有较高的价值,对于宝莱特行业整合具有重要意义。

血透市场潜在空间远远大于监护仪业务。目前我国终末期肾病患者数量在100-200万人之间,我们估计对应的血液透析市场理论规模在800亿元左右,相关耗材市场规模(按出厂价口径计算)为300亿元左右,远远大于监护仪市场(几十亿元体量)。该业务给宝莱特未来提供了巨大发展空间。

盈利预测与投资评级。我们预计公司2013-2015年每股收益分别为0.34、0.46和0.59元,动态PE分别为37、28和21倍。考虑到血透行业巨大的市场前景,以及公司在该领域的资本优势,我们给予“强烈推荐”评级。

未来1年至1年半的目标价20元,涨幅空间60%。

发送好友:http://www.sixwl.com/smjl/111870.html

更多信息请浏览:第六代财富网 www.sixwl.com

上一篇:6月日本投资者抛售海外债券规模创下历史新高

下一篇:若历史能做指引 则黄金下半年将收益将改善

·龙星化工2.83亿限售股7月11日解禁流通2013.07.09

·恒顺电气600万限售股7月11日解禁上市2013.07.09

·逾170亿元抄底2000点 上海九百等4股成“吸金王”2013.07.08

·逾170亿元抄底2000点 上海九百等4股成吸金王2013.07.08

·逾200亿元投资提振水电板块 三主线掘金水电概念2013.07.08

·产业资本抓大放小提示价值方向 增减持显现三大特征2013.07.08

北京一处建筑外形扭曲被戏称为“

北京一处建筑外形扭曲被戏称为“ 令人无法逼视的奇葩

令人无法逼视的奇葩 美国乡村妓院色诱撩人

美国乡村妓院色诱撩人 世界上最美的树隧道

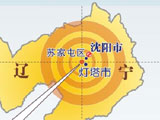

世界上最美的树隧道 辽阳地震辽阳5.1级

辽阳地震辽阳5.1级 厦门公交车起火初

厦门公交车起火初 中国开国元勋座驾

中国开国元勋座驾 盘点近年来“未成

盘点近年来“未成